Будущее «Казахтелекома» после продажи активов – мнение Teniz Capital Investment Banking

18.06.2024 15:46

Именно в отчетах этой компании были представлены данные прогнозы еще в начале этого года, передает inbusiness.kz.

– Гаухар, ваши два отчета о трудностях при продаже АО Kcell и продаже ТОО "Мобайл Телеком-Сервис" (объединенная компания Tele2/Altel) иностранным инвесторам стали как никогда актуальны. Как мы видели, большинство акционеров "Казахтелекома" на годовом общем собрании акционеров проголосовало за продажу ТОО "Мобайл Телеком Сервис", за вариант продажи было 8,6 млн голосов. Давайте обсудим ваши прогнозы в свете последних событий?

– Как мы ранее отмечали в наших аналитических записках от 9 января 2024 года и от 12 февраля 2024 года касательно телекоммуникационного рынка Казахстана, продажа доли АО "Казахтелеком" в мобильном операторе АО Kcell по-прежнему маловероятна, по нашему мнению. Объясню почему. Во-первых, в случае продажи Kcell АО "Казахтелеком" останется без ключевого актива, приносящего доход. Вторая, не менее важная причина – это сложная структура акционеров АО Kcell, которая включает в себя, помимо АО "Казахтелеком" (51%), еще две другие финансовые экосистемы – Jusan Bank и его владельца Галимжана Есенова, совокупно владеющих 23,95% Kcell, и структурой, предполагаемо аффилированной с Тимуром Турловым, которая, по рыночным данным, владеет более 10% Kcell. Третья причина, на наш взгляд, это рост важности Kcell в возможной трансформации самого "Казахтелекома". Как мы отмечали ранее, новый потенциальный покупатель Tele2/Altel – катарский холдинг Power International Holding захочет защитить себя от того развития событий, которое когда-то произошло со шведами на рынке Казахстана, когда через выдачу новых лицензий на частоты 4G АО "Казахтелеком" смогло существенно отвоевать долю рынка к 2018 году у двух частных операторов, которые он же и продал в 2012 году. Катарские инвесторы с условиями о неконкуренции в рамках сделки в виде возможных мораториев на новые лицензии определили конъюнктуру отрасли телекоммуникаций Казахстана на ближайшие 5 лет. В свою очередь, это подталкивает нас на предположение, что Freedom Telecom и ТОО "Кар-Тел" (Beeline) будут находить больше пространства для кооперации и сближения их интересов.

– Почему же для "Казахтелекома" так важно стать финансовой экосистемой?

– Отрасль телекоммуникаций все больше стагнирует в большей части мировой экономики, а если точнее сказать, то практически не имеет потенциала для роста маржинальности бизнеса. Тяжелая гонка вооружений капитальных затрат в новых технологиях только усложняет ситуацию в данной индустрии. Мы предполагаем, что для увеличения капитализации "Казахтелекома" необходима трансформация в экосистему, включающую в себя маркетплейс с широкой логистической инфраструктурой, стриминговый сервис, банковскую лицензию и сотового оператора. Взаимодействие всех этих структур может радикально увеличить количество уникальных пользователей (Monthly Active Users или MAU), что создаст фундамент для переоценки компании по новым мультипликаторам. Мы считаем, что для реализации этой задачи "Казахтелекому" подходит покупка почтового оператора АО "Казпочта".

– В своем отчете в апреле вы привели аналогию с кейсом AT&T и T-mobile. Можете пояснить подробнее?

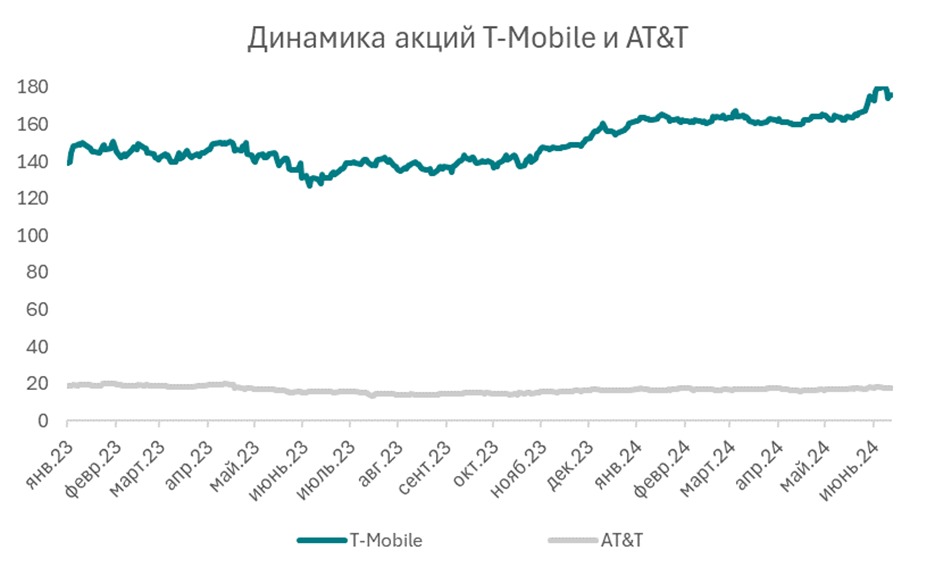

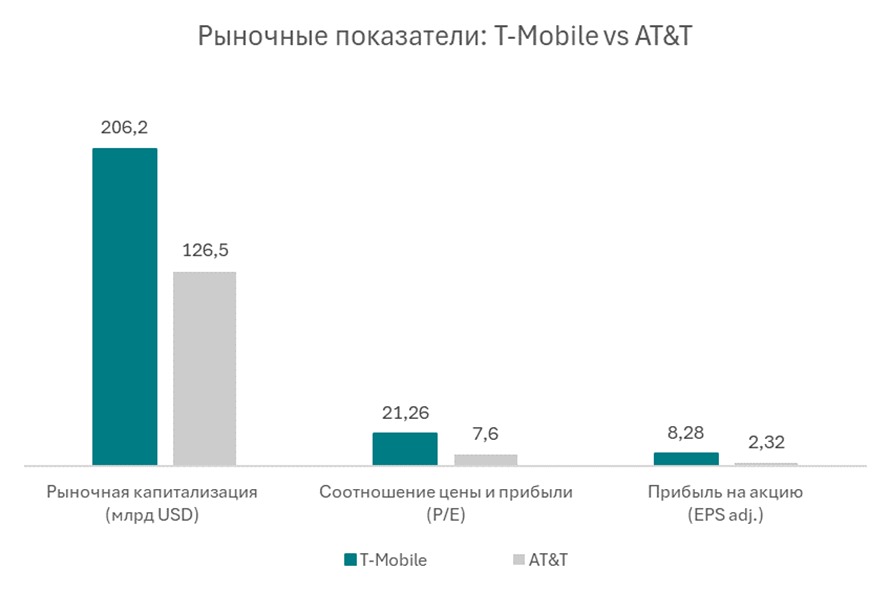

– Да, действительно, на международном рынке есть кейс в части истории роста стоимости компаний AT&T и T-Mobile. Этот прецедент важен в части дивидендных ожиданий миноритариев, которые в будущем могут отразиться на стоимости компании: сегодня T-Mobile торгуется с капитализацией 27 своих прибылей, AT&T, в свою очередь, 7 годовых прибылей. Компания T-Mobile в последние годы сосредоточилась на обновлении технологий посредством капитальных вложений, а компания AT&T, в свою очередь, шла на поводу у миноритарных акционеров – выплачивала большие дивиденды акционерам и осуществляла обратные выкупы акций. В итоге AT&T утратила конкурентное преимущество и сегодня выглядит гораздо менее привлекательно, чем ее конкурент T-Mobile. Поэтому, на наш взгляд, АО "Казахтелеком" сегодня стоит воздержаться от крупных дивидендных выплат и сконцентрироваться на диверсификации своей выручки.